Reforma Financiera, ¿Ilusión de Reforma?

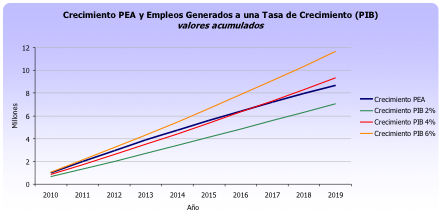

México requiere un crecimiento mínimo de 6% anual, pues con este porcentaje se generarían un millón de empleos por año, cantidad necesaria para atender a los jóvenes que se integran a la fuerza laboral, así como para cubrir parcialmente el défict en creación de puestos de trabajo de las últimas tres décadas.

Gráfica 1. Estimación propia con datos de INEGI y CONAPO. Generación de nuevos empleos a diferentes tasas de crecimiento económico y crecimiento de la Población Económicamente Activa (PEA)

Pero ¿Cómo detonar el crecimiento? La única manera es a través de la inversión productiva de millones de empresarios pequeños y medianos, no solo de las grandes empresas.

Se necesita crecer en un 70% la inversión, para lo cual se requiere de incentivos, y canalizar crédito especialmente al sector de bienes comerciables internacionalmente, pues es el que arroja mayor productividad y tiene el mayor potencial de crecimiento en México.

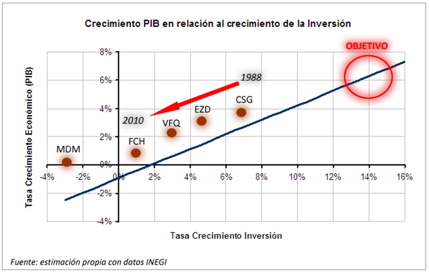

Desafortunadamente, la tendencia en el crecimiento de la inversión es la inversa a la que requiere nuestro país. Ésta viene a la baja desde hace cinco sexenios, pues en vez de incentivar a la inversión asegurando su rentabilidad, se actúa en sentido contrario, protegiendo a monopolios públicos y privados, así como a oligopolios rentistas.

A partir del sexenio de Miguel de la Madrid, la tasa de crecimiento de la inversión ha venido a la baja, y consecuentemente ha caído el crecimiento económico. Con ello, ha caído el empleo y la productividad, y por esta razón, ha sufrido el poder adquisitivo del salario.

Gráfica 2. Muestra el crecimiento de la inversión y crecimiento PIB en los últimos cinco sexenios. La línea azul muestra la relación entre las dos variables estimada con datos históricos para México, proyectando el crecimiento de inversión necesario para un crecimiento superior al 6% del PIB.

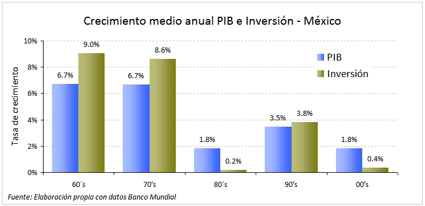

En la década de los 60´s y 70´s México tuvo una alta tasa de crecimiento económico, en promedio superando el 6% anual. Este proceso de crecimiento se dio gracias al alto crecimiento de la inversión.

Gráfica 3. Crecimiento promedio PIB e Inversión por décadas.

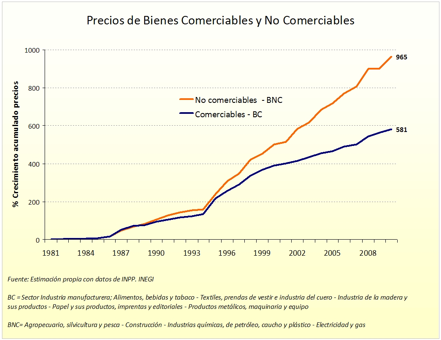

El proceso de reformas emprendido en el país por ya más de 30 años no ha generado los resultados prometidos, y al contrario, ha desincentivado la inversión, pues al no mejorar la competencia interna, se ha generado un desbalance de precios relativos cuyo efecto principal es minar la rentabilidad del empresario en competencia, causa principal de la “huelga de inversión” que se vive.

Gráfica 4. A partir de la apertura comercial, el sector productivo del país se enfrentó a una competencia internacional, tanto en el mercado interno como externo, pero sujeto a una falta de competencia interna en sectores clave, insumos de producción, lo que generó este desbalance de precios relativos. Los precios de los bienes de los productos están limitados a los precios internacionales, pero los precios de insumos locales, monopólicos, mantienen un crecimiento superior. Resultado: Costos de producción crecientes en mayor proporción a los precios de ventas de los productos

En esta dinámica, los empresarios que enfrentan a la competencia están en una desventaja creciente, tanto en el mercado internacional como local, ante la competencia externa que no enfrenta estos obstáculos en sus países.

Esta relación de precios se ha agravado continuamente a partir de la apertura comercial, de modo que en la actualidad, muy pocas ramas industriales o productivas pueden soportar esta constante tendencia en el aumento en el precio de energía, infraestructura, telecomunicaciones, impuestos y finaciamiento entre otros, siendo todos estos sectores monopolios u oligopolios tanto del sector público como privado.

Esto ha generado que el inversionista, al no encontrar oportunidades de inversión rentables en el sector abierto, se aleje de la inversión productiva, procurando ingresar en sectores protegidos o actividades rentistas, los cuales tienen una menor productividad, y por su naturaleza, exenta de la competencia externa.

Esta baja productividad apareja escasa generación de empleos, bajos salarios, bajo consumo interno, alta pobreza y alta desigualdad.

El problema del crédito

Empresarios, gobierno, intelectuales y opinión pública coincidimos: el crédito en México es escaso, caro, no se canaliza al sector productivo y discrimina a Pymes.

Por ello el sistema bancario requiere reformas.

Este sistema presta poco en relación a sus activos. Cerca del 50% de sus activos se dirigen a conceptos diversos a financiar al sector productivo.

* México a Diciembre 2012: 46%

¿Por qué no se presta?

La banca mexicana no presta pues no lo necesita para ganar dinero.

Efectivamente, este sector puede acceder a ganancias extraordinarias [1] gracias a múltiples fuentes de ingresos que no provienen del otorgamiento de crédito al sector privado, sino otros como:

- Administración de las Afores;

- Crédito al consumo (nómina, tarjetas de crédito);

- Crédito hipotecario;

- Fobaproa;

- Comisiones;

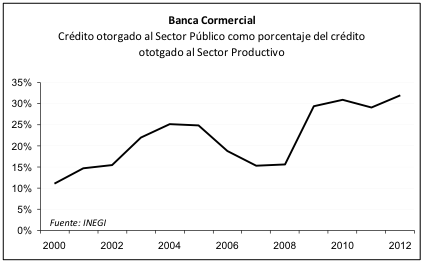

- Préstamo a entidades gubernamentales (ver gráfica siguiente).

Lo anterior le permite tener altos rendimientos sin riesgo y sin ejercer la función principal de la banca: conectar el ahorro con la inversión.

Podemos afirmar que con ello se constituye el fenómeno de “crowding out”[2] o desplazamiento, que deja al sector productivo fuera de la cadena del crédito.

Cultura del “no pago”

La Banca, analistas diversos e influyentes funcionarios han señalado que el problema del crédito en México se deriva de la falta de exigibilidad de las garantías, señalamientos que a partir de la crisis de 1995 cobraron mayor fuerza.

A este fenómeno se le ha llamado “cultura del no pago”. El endurecimiento de medidas en contra de los usuarios de la Banca es una de las soluciones propuestas para mejorar el crédito. Sin embargo, este criterio es difícil de sostener con hechos y cifras.

La cartera vencida en el sector empresarial se encuentra actualmente en 2.5%[3], y permanece alrededor de dicho nivel, salvo en épocas de crisis financiera (donde el culpable no es el deudor sino el gobierno y malas políticas económicas). La mora en el pago del crédito no es un problema constante o histórico para la banca mexicana.

Luego entonces, preguntamos, ¿se resolverá la falta de crédito con mayores garantías?

¿O se tratará más bien de una falla de mercado?

Falla de mercado

Stiglitz[4] afirma que el racionamiento del crédito en mercados con información imperfecta se da por distorsiones que impiden inevitablemente una adecuada asignación de recursos, donde el precio es utilizado como mecanismo de señalización derivado de información asimétrica, selección adversa y el riesgo moral.

Selección adversa, a un determinado precio (interés) solo los clientes con mayor riesgo acceden a pedir un crédito a los precios establecidos, mientras que aquellos de menor riesgo, evitan hacerlo. El banco no puede aumentar el precio del crédito porque tendría menos demanda, con mayor proporción de deudores de alto riesgo. No hay equilibrio en base de precios.

Entonces, se prefiere racionar el crédito.

Riesgo moral: Dado que un alto precio de crédito reduce la tasa esperada de retorno, se incentiva a los clientes a buscar proyectos de alto riesgo (mayores rendimientos en caso de éxito). Entonces, la mora de la cartera se incrementa, aumentando a la postre el precio del crédito. Si un banco exige más garantías a sus clientes, probablemente está atrayendo a clientes con más riesgo.

El racionamiento del crédito resultante es precisamente la falla de mercado que frena la inversión. Ésta impide lograr metas de crecimiento económico, pues baja la productividad al faltar inversión, pierde poder adquisitivo el salario, sufre el empleo y se incrementa el costo por bajo volumen contra costos fijos de la banca.[5]

Conclusiones:

En la reforma propuesta no se están atacando las causas raíz que resultan en un crédito escaso y caro.

La Reforma Financiera, lejos de solucionar el problema de la falta de crédito, pudiera agravarlo, sobre todo debido al endurecimiento de las medidas para hacer exigibles las garantías a través del arraigo y el secuestro de bienes. Estas medidas difícilmente tendrán un efecto sustancial en la reducción de la escasa cartera vencida. Sin embargo, por su dureza, alejarán del crédito bancario a los emprendedores.

Diagnóstico:

Nuestro análisis concluye señalando los tres problemas principales del crédito:

- Diferencial de precios internos (por alta concentración y falta de competencia);

- Desplazamiento del sector privado por incentivos contrarios hacia la banca;

- Falla de mercado (selección adversa y riesgo moral).

El no atacar estos problemas estructurales, resulta en una defensa al “statu quo”, para quien estos problemas no son tales.

Presentamos a continuación algunas propuestas tendientes a solucionar los señalados tres problemas principales del crédito.

Propuesta:

Se debe solucionar el problema en base a un diagnóstico exacto, y de acuerdo a éste, adoptar mejores prácticas, ausentes en el planteamiento referido.

1. Incrementar la competencia y mejorar la calidad del servicio bancario:

- Regulación de la competencia en el mercado bancario vía CFC, no por Condusef;

- Penalizar prácticas anticompetitivas;

- Castigar errores del Buró de Crédito y su uso por oligopolios;

- Evitar la distribución de información confidencial entre bancos.

2. Incentivar a los bancos a ganar prestando al sector productivo:

- Limitar adquisición de valores de gobierno:

i. Cetes: topar a un 2% del total de los activos bancarios, o sus necesidades diarias de Tesorería.

- Limitar el crédito a entidades gubernamentales:

i. Gobierno Federal debe comprometerse a no utilizar los recursos de la banca privada más allá de los niveles que tenía en 2007;

ii. Topar el acceso a crédito de Estados y Municipios a un porcentaje de los activos de la Banca similar al que se manejaba en el año 2007.

- Pagar el Fobaproa con emisiones de bonos que pudieran tomar las Afores. [6]

i. Gobierno procurará pagar la totalidad o una parte sustancial del Fobaproa, que a la fecha asciende a 816 mil millones de pesos, con una emisión de bonos destinados al mercado de las Afores, con un costo máximo que permita tanto un ahorro para el Gobierno, como liberar recursos para el sector productivo.

3. Garantizar la protección del capital de los bancos y de los ahorradores ante crisis sistémicas o problemas de liquidez nacional:

- Blindar Tarjetas de Crédito:

i. Solicitud previa del cliente por escrito;

ii. Integración del expediente de crédito individual, con un estudio socioeconómico completo, incluyendo visita domiciliaria y referencias.

- Incentivar actuación responsable en crédito sobre nóminas:

i. Solicitud previa del cliente, por escrito;

ii. Integración del expediente de crédito individual, con un estudio socioeconómico completo, incluyendo visita domiciliaria y referencias;

iii. Topar a tres meses de salario;

iv. Parametrizar el cálculo de tasas de interés en base a la capacidad de pago comprobada;

v. Permitir descuentos al salario solo si éste supera en 5 veces el Salario Mínimo General (en la actualidad está en 1 SMG, arts 97 y 110 LFT);

vi. Limitar a 15% el descuento sobre el excedente de 5 SMG (en la actualidad está en 30%) [7]

- Eliminar medidas discriminatorias frente a las Pymes:

a. Requerimientos altos de reserva de créditos;

b. Altos costos de contratación:

i. Notarios

ii. Gastos de registro

iii. Seguros duplicados

iv. Saldos compensatorios

v. Precios no en función del crédito

- Ejecución de Garantías: No agravar el proceso de Selección Adversa. [8]

a. Facultar la posibilidad de arraigo del deudor y secuestro provisional de bienes a través de su inclusión en contratos, no en la Ley, pues incrementarían el riesgo total, de modo que solamente los deudores con mayor riesgo aceptarían contratar bajo tales condiciones;

b. En caso de arraigo, establecer la obligación de permanencia en el lugar del juicio para ambos actores del juicio (Artículo 1173 Código de Comercio);

c. Proteger la fuente de empleo: Reservar como inembargable la nómina de las empresas por al menos 4 semanas, para garantizar los derechos de los trabajadores, así como 3 meses de gastos operativos de la empresa;

d. Definir con exactitud y proteger pasivos exigibles del fisco;

e. Mantener la protección sobre los bienes inembargables, y actualizar el listado de los mismos (artículo 434 Código de Procedimientos Civiles ) [9]);

f. Establecer expresamente la responsabilidad solidaria del depositario judicial sobre los bienes embargados, hasta el límite del importe de su valuación [10];

g. Garantizar el respeto a las garantías individuales en los casos de ejecución de garantías, cuidando de no dejar al deudor en estado de indefensión (Artículos 1168, 1170, 1171, 1175, 1177, 1178, 1180, 1181 Código de Comercio).

- Resolver la falla de Mercado garantizando el crédito

a. Crear un organismo de seguro de crédito para Pymes similar al Small Business Administration (EEUU);

b. Otorgar crédito parametrizado;

c. Instaurar pólizas de seguro portables;

d. Manejar costos de prima según la siniestralidad real;

e. Administrado por organismos Pymes. No por el gobierno;

f. Centralizar todos los programas de financiamiento a Pymes en el Instituto del Emprendedor

México requiere un crecimiento mínimo de 6% anual. Este crecimiento sólo será posible atendiendo las necesidades de los más de 5 millones de empresarios que viven y trabajan en México.

Como en el pasado, los empresarios mexicanos responderán con empuje y creatividad a condiciones sanas de mercado, que aseguren una adecuada rentabilidad para sus negocios.

Asociación Nacional de Empresarios Independientes, A.C.

Junio de 2013

[1] La banca Mexicana alcanzó un monto histórico de utilidades en 2012: $87,126 millones de pesos (20.6% más que en 2011).

[2] El efecto desplazamiento se basa en dos hechos economicos fundamentales: la fungibilidad del dinero y la escasez de los recursos. Dada una capacidad productiva limitada, al menos en el corto plazo, cualquier actividad adicional del Estado que deba ser financiada lo será a costa de alternativas privadas. El mecanismo de financiación en sí, ya sea un aumento en los impuestos, una emisión de deuda o la creación de dinero mediante inflación monetaria, siempre detraerá un valor equivalente de usos alternativos de esos recursos productivos en manos privadas.

En otras palabras, todo gasto público tiene un coste de oportunidad en consumo e inversión privados.

[3] A marzo 2013. Fuente: www.cnbv.gob.mx

[4] Stiglitz y Weiss (1981) “Credit Rationing in Markets with Imperfect Information”.

[5] De acuerdo con datos del WEF y la base de datos de Beck, Demigurc-Kunt y Levine (2010), los costos administrativos de los bancos mexicanos son los segundos más altos en una muestra de 60 países. (IMPCO/AMCHAM).

[6] En 13 años los pasivos del Fobaproa han aumentado 18.6% http://www.razon.mx/spip.php?article158463

[8] “Pero la tasa de interés no es el único elemento importante en el contrato. El monto del préstamo y el monto de la garantía o capital que exige el banco a sus clientes, afectará tanto el comportamiento de los deudores como su distribución… hemos demostrado que incrementar los requisitos de garantías a los clientes (pasando cierto punto), puede reducir las utilidades del banco, ya sea reduciendo el promedio de aversión al riesgo del conjunto de deudores; o en un modelo de largo plazo, inducir a inversionistas individuales a aceptar proyectos de mayor riesgo”.

“Market Failures in the Financial System: Implications for Financial Sector Policies, Especially in Developing Countries.”

Joseph E. Stiglitz